- Отчетность ООО и ИП на УСН в 2021 году

- Отчеты организаций

- Отчеты предпринимателей

- Отчетность ИП на УСН без работников в 2020 и 2021 году

- Контур.Бухгалтерия — веб-сервис для малого бизнеса!

- Какую отчетность сдавать ИП на УСН, если нет работников

- От какой отчетности освобождены ИП без работников на упрощенке

- Какие налоги платят ИП без работников в 2020 и 2021 году

Отчетность ООО и ИП на УСН в 2021 году

Какие декларации сдает ООО на УСН:

- УСНО.

- 2-НДФЛ.

- 6-НДФЛ.

- РСВ.

- 4-ФСС.

- Пенсионные отчеты.

- Бухгалтерский баланс с приложениями.

Для ИП на упрощенке отчетность по бухгалтерии не обязательна.

Налогоплательщикам, применяющим УСН, сдавать отчетность придется не только в адрес Федеральной налоговой службы, но и в другие контролирующие органы. В НК РФ утверждено, какие отчеты сдает ООО на УСН с работниками в 2021 году и в какие сроки их необходимо предоставить. Перечень отчетных форм для ИП устанавливается в индивидуальном порядке. За просрочку или неверные сведения контролеры выставляют значительные штрафы и административные взыскания.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы правильно заполнить и вовремя сдать все отчеты.

Отчеты организаций

Большая часть юридических лиц, применяющих упрощенный режим налогообложения, имеют статус ООО — общество с ограниченной ответственностью. Для организаций обязательными являются итоговая бухгалтерская, налоговая и статистическая отчетность, ежемесячные и квартальные формы, отчеты во внебюджетные фонды.

Актуальная таблица и сроки сдачи отчетности ООО на УСН в 2021 году (годовые формы).

Сроки сдачи годовой отчетности за 2020 год при УСН

Помимо годовых, организации на упрощенке обязаны сдавать квартальный отчет в налоговую: для ООО обязательны РСВ и 6-НДФЛ. Кроме того, ежеквартально подаются отчетные документы в ФСС, ПФР и Росстат. Перечень форм для статистики отличается для каждого респондента по отраслевому признаку и выборке ведомства, а вот отчетность во внебюджетные фонды едина для всех организаций.

Ежеквартальная таблица отчетов ООО на УСН в 2021 году — в ФНС, ФСС, ПФР.

| Куда сдавать | Наименование формы | Бланк | Периодичность сдачи | Сроки сдачи |

|---|---|---|---|---|

| ФНС | Расчет 6-НДФЛ | Приказ ФНС России от 14.10.2015 № ММВ-7-11/450@ | Ежеквартально | 01.03.2021 (за 2020 год) 30.04.2021 (за 1 квартал 2021) 02.08.2021 (за 2 квартал 2021) 01.11.2021 (за 3 квартал 2021) 01.03.2022 (за 2021 год) |

| Единый расчет по страховым взносам | Приказ ФНС России от 15.10.2020 № ЕД-7-11/751@ | Ежеквартально | 01.02.2021 (за 2020 год) 30.04.2021 (за 1 квартал 2021) 30.07.2021 (за 2 квартал 2021) 01.11.2021 (за 3 квартал 2021) | |

| ФСС | 4-ФСС | Приказ ФСС РФ от 26.09.2016 № 381 | Ежеквартально | На бумаге:

|

| СЗВ-М | Постановление правления ПФ РФ от 01.02.2016 № 83п | Ежемесячно | До 15 числа месяца, следующего за отчетным | |

| СЗВ-ТД | Постановление Правления ПФ РФ от 25.12.2019 № 730п | Ежемесячно, но только при условии кадровых передвижений в отчетном месяце | До 15 числа месяца, следующего за отчетным |

Приведем общий перечень, какие отчеты сдает ООО на УСН в 2020 году с работниками, в таблице (за 2020 год и в 2021 году).

| Контролирующий орган | Отчетная форма |

|---|---|

| ФНС | Декларация по УСН |

| 6-НДФЛ | |

| 2-НДФЛ | |

| ЕРСВ | |

| ПФР | СЗВ-СТАЖ |

| СЗВ-М | |

| СЗВ-ТД | |

| ФСС | 4-ФСС |

| Подтверждение вида деятельности (ООО — до 15.04.2021) |

Налоговый кодекс регламентирует, какую отчетность сдает ООО на УСН без работников за 2020 год и в течение 2021, — отсутствие служащих не освобождает организацию от обязанности предоставлять отчетность, предписанную выбранным режимом. То есть организации на упрощенной системе налогообложения подают и обязательную налоговую отчетность, и отчеты во внебюджетные фонды и Росстат, и итоговые бухгалтерские формы. Для таких компаний допускается сдача бухгалтерских отчетов в упрощенном виде.

Полная таблица отчетности при УСН в 2021 году для ООО по календарю бухгалтера на 2021 год (для организаций без работников).

| Куда сдавать | Что сдавать | В какие сроки отчитаться |

|---|---|---|

| ФНС | Декларация УСН | До 31.03.2021 |

| Бухгалтерская отчетность | До 31.03.2021 | |

| ЕРСВ (нулевой или со сведениями об учредителе) | 01.02.2021 (за 2020 год) 30.04.2021 (за 1 квартал 2021) 30.07.2021 (за 2 квартал 2021) 01.11.2021 (за 3 квартал 2021) | |

| 6-НДФЛ | 01.03.2021 (за 2020 год) 30.04.2021 (за 1 квартал 2021) 02.08.2021 (за 2 квартал 2021) 01.11.2021 (за 3 квартал 2021) 01.03.2022 (за 2021 год) | |

| ПФР | СЗВ-СТАЖ | До 01.03.2021 |

| СЗВ-М | Ежемесячно до 15 числа месяца, следующего за отчетным | |

| ФСС | 4-ФСС | На бумаге:

|

| Подтверждение основного вида деятельности | До 15.04.2021 | |

| Росстат | По выборке Росстата | По срокам, установленным Росстатом |

В главе 26.2 НК РФ указано, какие отчеты сдавать ООО на упрощенке (6 процентов) в 2021 году, — всю отчетность, обязательную для упрощенной системы налогообложения. Исключений и разграничений по способу учета (доходы, доходы минус расходы) не предусмотрено.

Отчеты предпринимателей

Обязательная отчетность ИП на УСН в 2021 без работников существенно сокращена. Индивидуальный предприниматель, в штате которого отсутствуют наемные сотрудники, обязан сдать в ИФНС только один бланк — налоговую декларацию по УСН. Срок предоставления — до 30.04.2021.

Если предприниматель для осуществления деятельности нанимает работников, то придется формировать дополнительные отчеты. Вся зарплатная отчетность и отчеты работодателей (2-НДФЛ, 6-НДФЛ, РСВ) для ИП имеет аналогичный состав, что и для организаций.

Представим в таблице все отчеты, которые сдают ИП на УСН с работниками.

Если последняя дата предоставления информации выпадает на выходной, праздничный нерабочий день, то сдать отчет разрешено в первый рабочий день. Это общепринятые нормы. Но контролеры не рекомендуют откладывать сдачу отчетов на последний день. А для отдельных форм предусмотрено новое условие — обязательная отметка о принятии для отчетного документа, то есть получение официального уведомления от контролирующего органа. Такие правила действуют для пенсионных отчетов, начиная с 3 квартала 2018.

Источник статьи: http://ppt.ru/art/nalogi/ooo-na-usn-tablitsa

Отчетность ИП на УСН без работников в 2020 и 2021 году

Контур.Бухгалтерия — веб-сервис для малого бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

У предпринимателей на УСН без сотрудников возникают вопросы: какую отчетность сдавать в ФНС, как и когда выплачивать налоги. В этой статье мы расскажем про отчетность в налоговую, ПФР и ФСС и остановимся на особенностях отчетности именно для индивидуальных предпринимателей на упрощенке без сотрудников в штате.

Какую отчетность сдавать ИП на УСН, если нет работников

Все ИП в обязательном порядке должны подать в ФНС декларацию по упрощенке за предыдущий 2020 год до 30 апреля текущего года. А за 2021 год декларацию нужно подать в следующем году — до 30 апреля 2022. Если 30 будет выходным, сроки сдачи переносятся традиционно на ближайший последующий рабочий день.

Чтобы не пропустить сроки сдачи отчетности, пользуйтесь календарем бухгалтера на нашем сайте.

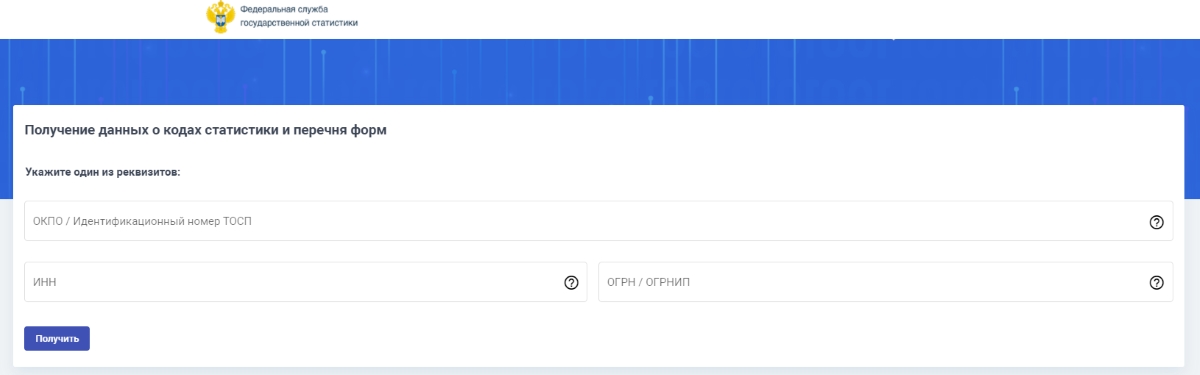

Кроме налоговой отчетности, ИП на УСН сдают отчеты в службу статистики. Конкретный перечень отчетов зависит от масштаба работы ИП и вида деятельности. В 2021 году Росстат проводит сплошное исследование, поэтому все ИП на УСН будут сдавать форму 1-предприниматель. По другим формам служба статистики в общем случае уведомляет респондентов, когда они попадают в выборку и должны сдать отчет. Однако иногда письма не доходят вовремя, поэтому список отчетов лучше проверять в специальном сервисе Росстата.

От какой отчетности освобождены ИП без работников на упрощенке

Предприниматели на УСН без сотрудников в 2020 и 2021 году не должны отчитываться в ПФР и ФСС. То есть, ИП освобождены от сдачи СЗВ-М, РСВ и 4-ФСС. Отчеты 2-НДФЛ и 6-НДФЛ по сотрудникам также не представляются.

СЗВ-М, РСВ и 4-ФСС должен подавать страхователь на застрахованных лиц — это те, с кем у него заключен трудовой или гражданско-правовой договор на выполнение работ или оказание услуг. Если у предпринимателя нет физлиц, которым он платит, то и застрахованных лиц у него нет, то есть он не является страхователем.

Это не относится к работникам, которые фактически не выполняют свои обязанности и не получают вознаграждения при наличии договора, например к декретницам. Такие работники являются застрахованными лицами, поэтому ИП признается страхователем со всеми установленными для него обязанностями и сдает отчетность за сотрудников (Письмо Минфина от 30.10.2019 № 03-15-05/83472).

Какие налоги платят ИП без работников в 2020 и 2021 году

Индивидуальный предприниматель, который ведет бизнес без работников, должен уплатить авансовые платежи по УСН и взносы в ПФР и ФФОМС за себя. У авансовых платежей есть фиксированные даты, которые не стоит нарушать, чтобы избежать пеней и штрафов:

| Отчетный период | Срок уплаты в 2020 году | Срок уплаты в 2021 году |

|---|---|---|

| I квартал | 27 апреля | 25 апреля |

| Полугодие | 27 июля | 25 июля |

| 9 месяцев | 26 октября | 25 октября |

| Год | 30 апреля 2021 | 30 апреля 2022 |

Что касается страховых взносов «за себя», в 2020 и 2021 году размер взносов ИП за себя составляет:

- пенсионные взносы — 32 448 рублей + 1% с дохода свыше 300 тыс. рублей;

- медицинские взносы — 8 426 рублей.

В 2021 году повышения не будет, сумма останется на том же уровне.

Крайние сроки уплаты взносов приведены в таблице.

| Вид взносов | Срок уплаты за 2020 год | Срок уплаты за 2021 год |

|---|---|---|

| Фиксированные взносы на ОПС | 31 декабря 2020 | 31 декабря 2021 |

| 1% с дохода, превышающего 300 000 рублей в ПФР | 1 июля 2021 | 1 июля 2022 |

| Фиксированные взносы на ОМС | 31 декабря 2020 | 31 декабря 2021 |

Выгоднее уплачивать взносы частями каждый квартал, чтобы уменьшить размер авансового платежа на уплаченную сумму взносов в каждом квартале. ИП на УСН 6 % без работников вычитают всю сумму уплаченных взносов из суммы налога, а предприниматели на УСН 15 % учитывают уплаченные взносы в расходах.

Доходами на упрощенке 6 % и 15 % являются доходы от оказания услуг и продажи товаров, а также внереализационные доходы. При этом максимальный размер страховых взносов в пенсионный и медицинский фонды в 2020 и 2021 году составляет 268 010 рублей — 259 584 рубля в ПФР + 8 426 рублей в ФФОМС. Если не хотите испытать на себе сложности с расчетом страховых взносов, попробуйте Контур.Бухгалтерию — в сервисе их расчет настроен автоматически.

Пример: действующий ИП получил к концу года 550 тысяч рублей дохода и хочет рассчитать взносы.

Превышение = 550 000 – 300 000 = 250 000 рублей.

Взносы в ПФР = 32 448 + 250 000 × 1 % = 34 948 рублей.

Взносы в ФФОМС = 8 426 рублей.

Итого взносов = 34 948 + 8 426 = 43 374 рубля.

Важно! Если вы стали ИП не с начала года или закрылись до конца года, тогда размер страховых взносов будет уменьшен пропорционально календарным дням, когда бизнес еще/уже существовал. Подробно формула расчета прописана в статье 212 НК РФ. Воспользуйтесь нашим бесплатным калькулятором, чтобы рассчитать взносы за неполный год.

Онлайн-сервис Контур.Бухгалтерия автоматически сформирует отчетность на основе данных учета. Познакомьтесь с возможностями сервиса бесплатно в течение 14 дней, готовьте отчетность и отправляйте ее из сервиса, ведите учет и сверяйтесь с контролирующими органами с помощью Контур.Бухгалтерии.

Источник статьи: http://www.b-kontur.ru/enquiry/318